Die wirtschaftliche Flaute bringt derzeit viele Betriebe ans Limit. Bevor die Pleite droht, heißt es rasch handeln: Eine rechtzeitig eingeleitete Sanierung kann zum Rettungsanker werden und dem Unternehmen wieder auf die Beine helfen.

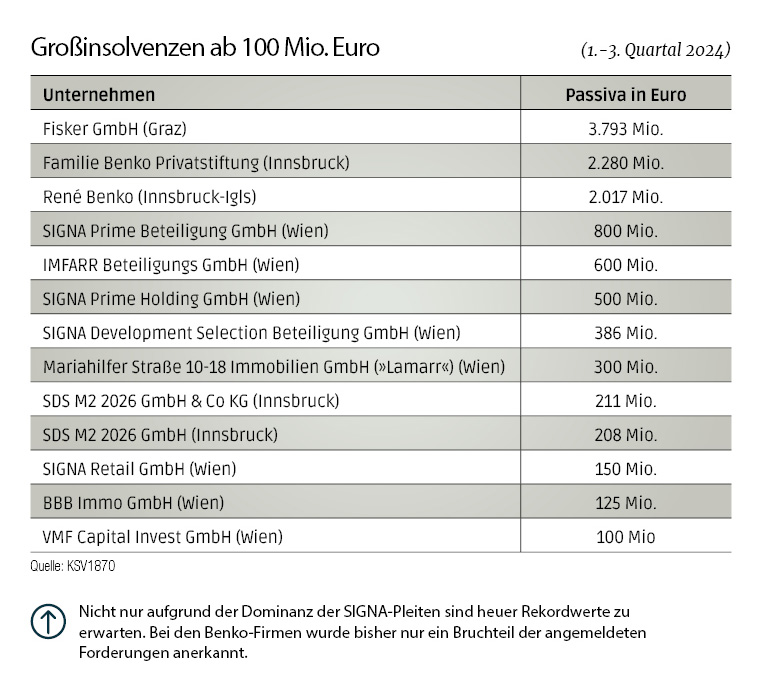

Der Heizungsbauer Windhager, das Immobilienunternehmen BBB Immo, die Brauerei Grieskirchen – drei von knapp 5.000 Unternehmen, die heuer in die Pleite rutschten. Auch wenn die Liste der Großinsolvenzen von mehreren Firmen der Signa-Gruppe angeführt wird, ist eine Tendenz unübersehbar: 2024 entwickelt sich in Österreich zum Rekordjahr der Insolvenzen.

Die heimische Wirtschaft ist derzeit belastet von der Rezession im Industriesektor und einer Zurückhaltung bei Konsum und Investitionen. Noch immer ist ein »Inflationsschock« spürbar. Die hohen Zinsen und Energie- und Rohstoffpreise machen vielen Betrieben zu schaffen. Vor allem in der Bauwirtschaft ist die Krise spürbar: Die Bewilligungen von Neubauten sind auf einen jahrzehntelangen Tiefststand gefallen.

Österreichs Wirtschaft verharrt nicht nur in der Stagnation, die konjunkturellen Rahmenbedingungen ließ die Zahl der Firmeninsolvenzen in den ersten drei Quartalen um rund ein Viertel (24,6 %) auf 4.895 ansteigen, wie der Kreditschutzverband KSV1870 erhob. »Die Betriebe sind sehr häufig am Limit und müssen sich vermehrt die Existenzfrage stellen«, sagte Karl-Heinz Götze, Leiter der Insolvenzabteilung des KSV1870. Für die kommenden Monate erwartet er keine Entspannung der Situation. Bis Jahresende rechnet der KSV1870 mit rund 6.500 Insolvenzen – mehr gab es zuletzt nur im Jahr der Finanzkrise 2009.

Immer häufiger trifft es auch große Unternehmen: Die Zahl der Insolvenzen mit Passiva über zehn Millionen Euro verdoppelt sich im Jahresabstand von 27 auf 55. Die vielen Großinsolvenzen sorgten dafür, dass die Passiva heuer in den ersten drei Quartalen auf insgesamt 14,8 Milliarden Euro anstiegen; das ist ein Plus von 683 Prozent gegenüber dem Vergleichszeitraum des Vorjahres. Ein prominentes Beispiel ist die Österreich-Tochter des US-Elektroautoherstellers Fisker mit Passiva von 3,79 Milliarden Euro.

Verschleppte Insolvenzen

In mehr als einem Drittel (37 %) der Fälle konnte die Insolvenz mangels Vermögens nicht eröffnet werden. Diese Unternehmen konnten also nicht einmal die erforderlichen 4.000 Euro für die Deckung der Gerichtskosten aufbringen – »ein Armutszeugnis für die jeweiligen Betriebe und ein Fehler im Rechtssystem«, wie Götze meint.

Tatsächlich schätzen die Rechtsanwälte Felix Hörlsberger und Magdalena Nitsche, Kanzlei Dorda, dass rund jedes zweite Konkursverfahren verschleppt oder zu spät beantragt wird. Bei Sanierungsverfahren verpasst etwa ein Drittel den richtigen Zeitpunkt. Dabei sind die Fristen sehr eng gefasst: Liegt ein Insolvenzgrund (z. B. Zahlungsunfähigkeit oder Überschuldung) vor, müssen Geschäftsführer*innen binnen 60 Tagen einen Insolvenzantrag stellen. Andernfalls haften sie persönlich für Schäden, die den Gläubigern durch die Verzögerung entstehen. Auch der Straftatbestand der fahrlässigen Beeinträchtigung von Gläubigerinteressen oder betrügerischer Krida könnte erfüllt sein.

In vielen Fällen kann ein frühzeitiges Ziehen der Reißleine den endgültigen Konkurs noch abwenden und eine Sanierung ermöglichen. In Umsetzung der Restrukturierungs- und Insolvenz-Richtlinie der EU gilt zudem seit Juli 2021 die Restrukturierungsordnung (ReO), die bei drohender Zahlungsunfähigkeit eine zusätzliche Option eröffnet, um den Fortbestand des Unternehmens zu sichern. Die Mehrheit der Gläubiger muss dabei einem Restrukturierungsplan zustimmen. Unternehmen, die mit finanziellen Schwierigkeiten kämpfen, aber deren Geschäftsmodell grundsätzlich funktioniert, können mithilfe einer präventiven Umstrukturierung einer drohenden Insolvenz vorgreifen und ihre Wettbewerbsfähigkeit langfristig erhalten. »Für die Einleitung des gerichtlichen Restrukturierungsverfahrens genügt die wahrscheinliche Insolvenz, sodass nicht einmal eine drohende Zahlungsunfähigkeit vorausgesetzt wird«, erklärt RechtsanwaltMarkus Kaltseis. Die günstige Einschätzung für die Zukunft des Unternehmens muss jedoch mit einer positiven Fortbestehensprognose untermauert werden.

Hintergrund: Die Insolvenzen mit den meisten Dienstnehmer*innen (1. Halbjahr 2024)

Feuer am Dach

Selten kommt eine akute Liquiditätsnot durch ein plötzliches Ereignis. In der Regel ist es ein schleichender Prozess, der durch ein verändertes geschäftliches Umfeld oder Fehler der Unternehmensleitung ausgelöst wird. Einer latenten Krise wird oft wenig Beachtung geschenkt oder sie wird nicht als alarmierend eingestuft. Erst wenn Umsatz- und Ertragsziele nicht mehr erreicht werden und liquide Mittel fehlen, ist Feuer am Dach. Auch in dieser Situation handeln viele Unternehmer*innen falsch: Statt mit strategischen Maßnahmen gegenzusteuern, wird das letzte Geld zusammengekratzt, um die wichtigsten Forderungen zu bedienen.

Ein Frühwarnsystem, mit dem regelmäßig die Finanzkennzahlen des Unternehmens einem Check unterzogen werden, kann Abweichungen rechtzeitig erkennen. Als einfache Faustregel gilt jedoch: Die Liquiditätsmittel müssen für drei Monate reichen. Überleben kann nur, wer jederzeit über eine eiserne Reserve verfügt, um wirtschaftliche Schwankungen auffangen zu können. Dann bleibt auch genügend Zeit, um überlegt die nächsten Schritte zu gehen.

Zahlungsschwierigkeiten sind häufig das erste Anzeichen für eine unternehmerische Krise. Häufig werden die Forderungen des Finanzamts und der Krankenkasse nicht mehr oder nur teilweise bedient. Ein Fehler nach Meinung der Expert*innen, denn gerade für öffentliche Stellen sieht die Rechtsordnung zahlreiche Durchsetzungsmaßnahmen bei Zahlungsverzug vor, von denen auch rigoros Gebrauch gemacht wird. Dabei zeigen sich die Behörden durchaus entgegenkommend, wenn rechtzeitig um eine Ratenzahlung oder Stundung angesucht wird. Auch mit anderen Gläubigern lohnt es sich, in Kontakt zu treten und gegebenenfalls einen Zahlungsaufschub bzw. zumindest eine außergerichtliche Einigung zu erzielen.

Um keine Frist zu versäumen, ist jedoch eine steuerrechtliche und/oder juristische Beratung dringend anzuraten. Schon im frühen Stadium erster Zahlungsschwierigkeiten und sogar im Fall einer unverschuldeten finanziellen Notlage kann bereits eine Insolvenzantragspflicht gegeben sein. Binnen 60 Tagen muss der Antrag auf Eröffnung des Insolvenzverfahrens gestellt werden – ansonsten stehen auch strafrechtliche Konsequenzen wegen betrügerischer Krida oder fahrlässiger Beeinträchtigung von Gläubigerinteressen im Raum.

Weiterbestehen sichern

In der Öffentlichkeit hängt Unternehmer*innen, die in die Insolvenz schlittern, meist noch lange ein negatives Image nach. Vielfach wird mit dem Begriff das Scheitern und die Zerschlagung des Betriebes verbunden – auch wenn durch die gesetzlichen Änderungen nunmehr die Sanierung und das Weiterbestehen des Unternehmens im Vordergrund stehen.

Rechtsanwältin Randa Mikhaeil von der Grazer Kanzlei hba Rechtsanwälte begleitete unter anderem Kika-Leiner durch das Insolvenzverfahren. Sie rät dazu, den Worst Case – einen Konkurs, bei dem ein Masseverwalter das Unternehmen liquidiert – unbedingt zu vermeiden. Bei einem Sanierungsverfahren wird der bzw. die Schuldner*in von der Restschuld befreit, wenn der Sanierungsplan angenommen und erfüllt wird. Das mache einen Neustart möglich, so Mikhaeil, »egal, ob es sich um ein großes oder ein kleines Unternehmen handelt«.

Tipps: Was im Falle iner Insolvenz zu tun ist

Sobald die Schieflage des Unternehmens nicht mehr aufzuhalten ist, muss rasch eine grundsätzliche Entscheidung getroffen werden: Soll der Betrieb fortgeführt oder geschlossen werden? Dieser Entschluss beeinflusst nämlich die Wahl des Insolvenzverfahrens. Die österreichische Insolvenzordnung kennt vier unterschiedliche Optionen:

Konkurs

Das Unternehmen wird geschlossen und das vorhandene Vermögen durch den Insolvenzverwalter verwertet. Die Gläubiger erhalten eine Verteilungsquote aus der Vermögensverwertung.

Sanierungsverfahren ohne Eigenverwaltung

Dieses ermöglicht eine zeitnahe Entschuldung (Restschuldbefreiung) mittels Sanierungsplan. Die Sanierung des Unternehmens erfolgt unter der Kontrolle eines Masseverwalters, an den die Verwaltungs- und Verfügungsbefugnisse zur Gänze übertragen werden. Die gesetzliche Mindestquote des bei Insolvenzantragstellung beizulegenden Sanierungsplans beträgt

20 %, zahlbar binnen zwei Jahren.

Sanierungsverfahren mit Eigenverwaltung

Hier wird ebenfalls eine Sanierung des verschuldeten Unternehmens angestrebt, allerdings wird nur ein Teil der Verwaltungs- und Verfügungsbefugnisse des Schuldners auf den Sanierungsverwalter übertragen. Die gesetzliche Mindestquote des Sanierungsplanangebots liegt bei 30 %, zahlbar binnen zwei Jahren.

Restrukturierungsverfahren

Mit dem Restrukturierungsplan werden schon vor einer Insolvenz Maßnahmen gesetzt, die die Zahlungsunfähigkeit und die Überschuldung verhindern sollen. Es gibt keine Mindestquote, allerdings muss die Mehrheit der Gläubiger zustimmen und die Summe der Forderungen muss zumindest 75 % der Gesamtsumme betragen.

Tipps: Warnsignale erkennen

Um eine unternehmerische Krise zu bewältigen, ist es wichtig, die ersten Anzeichen zu erkennen, klar zu benennen und die entsprechenden Konsequenzen zu ziehen. Generell sollte unverzüglich ein Experte bzw. eine Expertin für Insolvenzrecht beigezogen werden, um gegebenenfalls noch rechtzeitig eine Sanierung des Unternehmens einzuleiten.

Ein Insolvenzverfahren kann nur dann eröffnet werden, wenn ausreichend Vermögen vorhanden ist, um die Anlaufkosten des Verfahrens (Gerichtskosten, Kosten des Insolvenzverwalters) abdecken zu können – aktuell zumindest 4.000 Euro. Je früher die Insolvenz angemeldet wird, desto eher ist noch ausreichend Kapital vorhanden. Auch die Chance einer erfolgreichen Sanierung ist dann wesentlich größer, da viele Arbeitsplätze erhalten werden können.

Mögliche Anzeigen einer unternehmerischen Krise:

- An Aufträgen mangelt es nicht, dennoch bleibt kein Gewinn übrig.

- Der Gewinn reicht nicht mehr aus, um den kalkulatorischen Unternehmerlohn abzudecken.

- Es wird regelmäßig mehr Geld entnommen als eingenommen.

- Das Geschäftskonto ist ständig überzogen.

- Rechnungen werden nur noch mit großer Verspätung bezahlt.

- Wichtige Zahlungen (z. B. an Krankenkasse oder Finanzamt) werden versäumt.

Interview: »Klammern an Wunschvorstellungen«

Bild: Leopold Kaufmann-Grümeyer ist Steuerberater und Partner der TPA Group.

Mindestens zehn Prozent der Konkursverfahren könnten durch aktives Handeln vermieden werden, ist Leopold Kaufmann-Grümeyer, Steuerberater und Partner der TPA Group, überzeugt.

Woran erkennen Sie, dass ein Unternehmen in der Krise steckt?

Leopold Kaufmann-Grümeyer: Es gibt zahlreiche Indizien, die darauf hindeuten. Ich würde diese in finanzielle, betriebliche, personelle und strategische Aspekte unterteilen. Finanzielle Anzeichen sind Liquiditätsengpässe, sinkende Umsätze, eine hohe Verschuldung und negative Bilanzen. Operative Anzeichen sind eine rückläufige Produktivität – etwa wenn die Qualität der Produkte sinkt und Lieferengpässe häufiger auftreten. Unter personelle Anzeichen fallen eine hohe Fluktuation und Demotivation der Belegschaft: Wenn viele qualifizierte Mitarbeiter*innen und Schlüsselarbeitskräfte das Unternehmen verlassen, deutet das auf Unzufriedenheit oder Unsicherheit über die Zukunft des Betriebs hin. Strategische Anzeichen sind unter anderem fehlende Innovationen – das Unternehmen ist nicht mehr in der Lage, seine Wettbewerbsfähigkeit durch Entwicklung neuer Produkte und Dienstleistungen zu festigen. Dazu kommen Verluste von Partnern, zum Beispiel wichtigen Kunden und Investoren, Lieferanten verlangen vermehrt Sicherheiten. Wenn zudem Medien öfters über Probleme des Unternehmens berichten, ist die Krise im Laufen.

Warten viele Geschäftsführer*innen zu lange mit dem Insolvenzantrag, sodass eine Sanierung kaum noch realistisch ist?

Kaufmann-Grümeyer: Diese Frage ist eindeutig mit Ja zu beantworten. Die Geschäftsführer*innen erkennen nicht früh genug, dass die finanzielle Schieflage des Unternehmens so gravierend ist. Sie klammern sich an Wunschvorstellungen und hoffen, dass sich die Situation ohne drastische Maßnahmen verbessern wird. Viele sehen in einem Insolvenzverfahren das Ende des Unternehmens verbunden mit der Angst vor Reputationsverlust.

Die heuer eröffneten Insolvenzverfahren (Stand 08.10.2024) zeigen ein eindeutiges Bild: In 2.829 Fällen wurde ein Konkursverfahren eröffnet, mit dem zumeist die Schließung des Unternehmens verbunden ist. Über 291 Unternehmen wurde ein Sanierungsverfahren ohne Eigenverwaltung eröffnet, über 33 Unternehmen ein Sanierungsverfahren mit Eigenverwaltung. Aus meiner Sicht hätte man mindestens zehn bis 20 Prozent der eingeleiteten Konkursverfahren vermeiden können und durch aktive und frühzeitige Vorbereitung – mindestens zwei bis drei Monate vor Antragstellung – und Einleitung eines Sanierungsverfahrens Arbeitsplätze sichern und Unternehmen retten können.

Welche Vorteile hat ein frühzeitiger Insolvenzantrag?

Kaufmann-Grümeyer: Wer ein Insolvenzfahren nicht aktiv vorbereitet und betreibt, der hat mit großer Wahrscheinlichkeit keine Chance, das Unternehmen zu sanieren. Frühzeitige Anträge ermöglichen es oft, Sanierungsverfahren mit Eigenverwaltung oder ohne Eigenverwaltung in Anspruch zu nehmen, sowie weiters im Verfahren Teilbereiche, die in der Vergangenheit Verluste erwirtschaftet haben, zu schließen und die gesunden Teilbereiche gewinnbringend fortzuführen und damit Arbeitsplätze für die Zukunft zu sichern.

Was sagt die Fortbestehensprognose aus?

Kaufmann-Grümeyer: Diese fällt dann positiv aus, wenn das Unternehmen in der Lage sein wird, seine finanziellen Verpflichtungen zu erfüllen. Folgende positiven Voraussetzungen sollten vorliegen: Ausreichend flüssige Mittel liegen vor, um fällige Zahlungen leisten zu können. Das Unternehmen erwirtschaftet weiterhin Gewinne und dauerhafte Verluste können vermieden werden. Falls Liquiditätslücken vorliegen, können diese durch externe Finanzierungen, wie Kredite oder Kapitalerhöhungen, sichergestellt werden. Das Geschäftsmodell ist weiterhin tragfähig und es bestehen keine existenzgefährdenden Risiken. Wenn die Fortbestehensprognose negativ ausfällt, besteht die Pflicht des Geschäftsführers bzw. der Geschäftsführerin zur Insolvenzanmeldung.

How to resolve AdBlock issue?

How to resolve AdBlock issue?